投資入門

ETF

ETF是什麼?與股票、共同基金差異?最詳盡ETF懶人包看這裡!

市場持續觀望美國聯準會對未來的利率看法,同時,美國總統大選增添市場不確定性,全球主要股市在10月呈現震盪整理。在這樣的環境中,應該如何布局ETF呢?玉山投顧將帶您了解相關情勢並整理市場熱門的投資組合及標的。

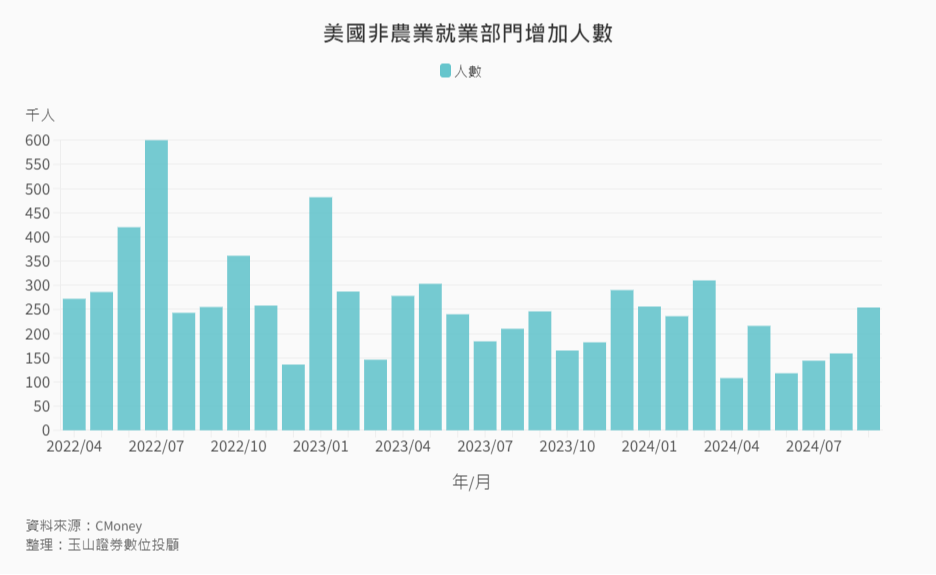

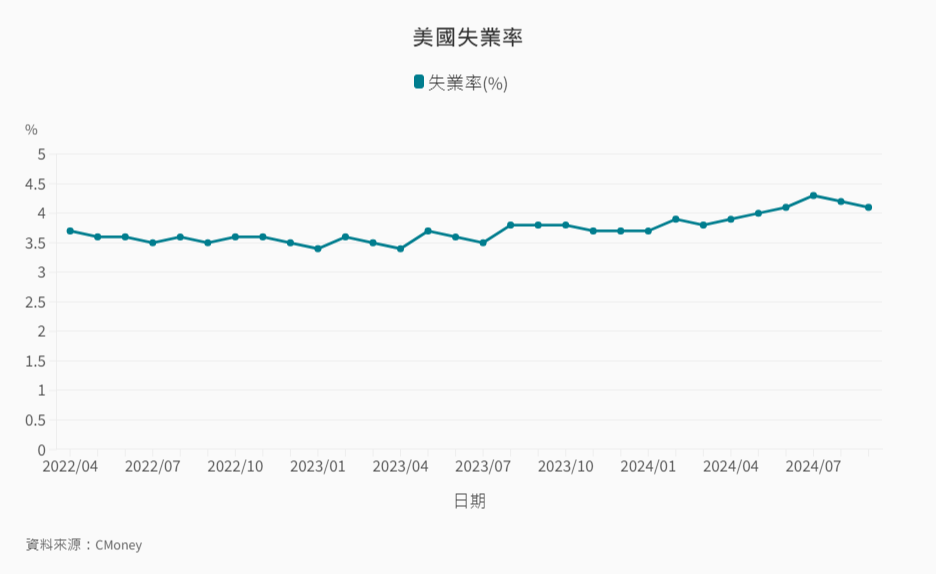

美國近期經濟呈現成長態勢,就業市場表現良好,但製造業持續疲軟,通膨壓力依然存在:就業市場方面,9月份非農業部門就業人數增加25.4萬人,優於預期,失業率微降至4.1%。勞動力供應增加,高利率抑制過熱的勞動需求,使勞動市場供需趨於均衡。

圖:美國非農就業部門增加人數

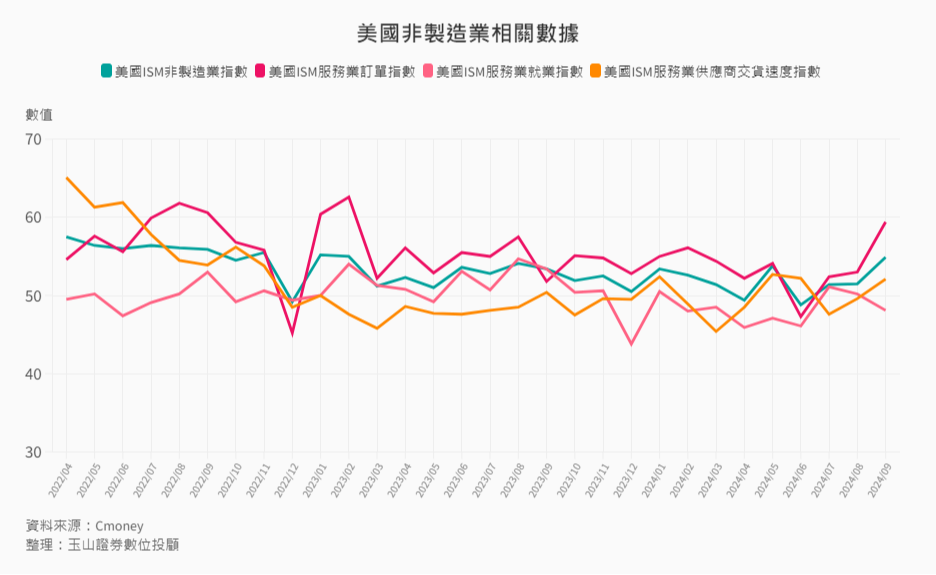

服務業方面,ISM非製造業指數上升至54.9,商業活動和新訂單指數大幅走高,顯示服務業需求強勁。 就業指數下降至48.1,但供應商交貨速度指數回升至52.1,意味著交付時間延長,反映需求增加。

圖:美國失業率

製造業方面,ISM製造業指數連續6個月低於50,顯示製造業需求持續疲軟。 儘管新訂單指數和生產指數有所回升,庫存指數大幅下滑,供應商交貨速度持續改善,但製造業仍面臨挑戰。企業對政治不確定性的擔憂有所增加,對投資和庫存回補持觀望態度。

圖:美國非製造業相關數據

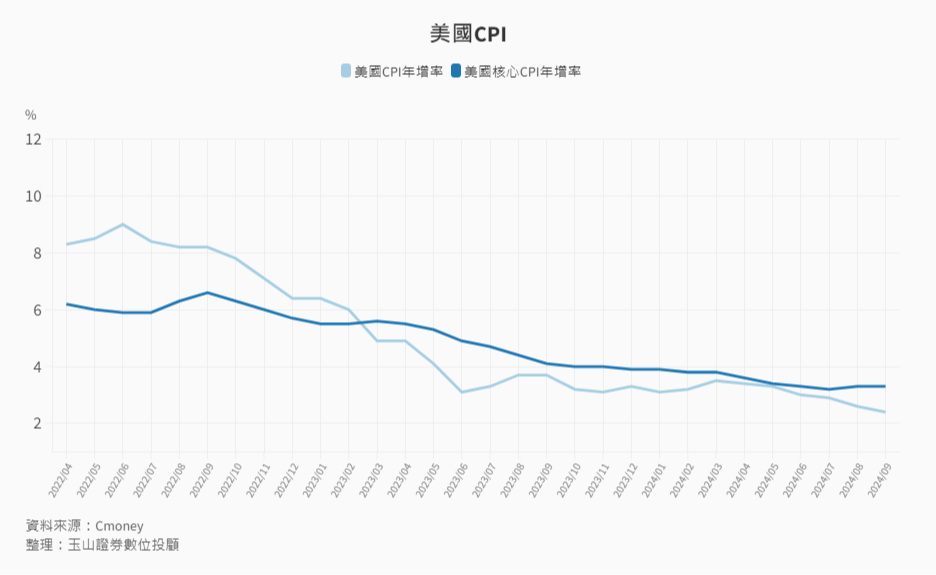

通膨方面,CPI年增率為2.4%,核心CPI年增率為3.3%,通膨壓力依然存在。 服務業通膨年增率已從4.9%下降至4.7%,住房指數漲幅趨緩。 但運輸服務及醫療服務通膨呈現上揚,需持續關注。

圖:美國CPI年增率變化

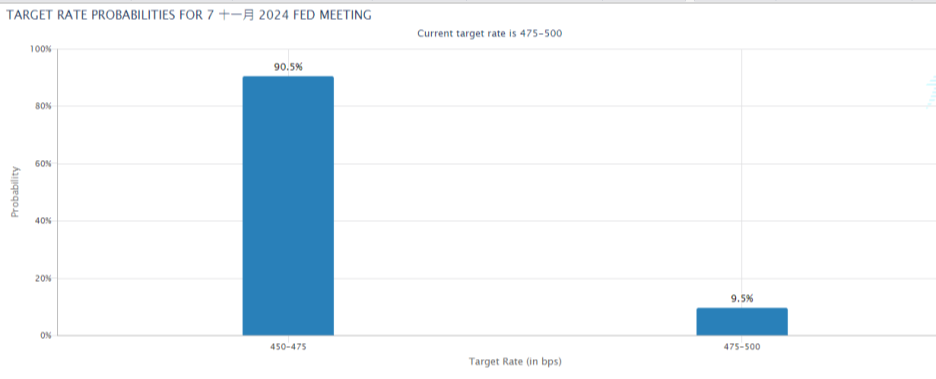

聯準會(FED)在9月會議上降息兩碼,但委員們對降息幅度存在分歧。部分委員認為較小幅度降息更符合漸進政策路徑。 市場預期接下來兩次會議,FED都將降息各一碼。 未來再次大幅降息的可能性較低,除非經濟數據發生重大變化。預計FED將採取漸進式降息策略,以應對經濟增長和通膨壓力。

圖:Fed於11月的降息機率

資料來源:Fed Watch(2024/10/28)

美聯準會官員近期談話轉趨謹慎,壓縮市場對於降息幅度的預期,美國長天期債券殖利率維持4%之上。另一方面,美國總統大選將於11月初登場,美國未來政策方向未明朗,投資人觀望以對,致股市呈現量縮震盪整理格局。而從基本面來看,美國經濟前景仍有不少變數,但整體情勢仍具韌性,故投資人可續積極聚焦於股市投資機會,同時,可將部分資金投入債券資產,透過股六債四的配置,來平衡投資組合風險。

圖:股票債券投資組合參考配置比例

|

投資組合參考配比 |

股票:60% |

債券:40% |

|

相關ETF簡介 |

●國泰領袖50 (00922): 廣納低碳轉型龍頭企業。 ●群益台灣ESG低碳50 (00923): ●永豐台灣 ESG (00888): 關注ESG議題。 |

●國泰投資級公司債 (00725B) 產業分散的高息率公司債ETF。 ●元大投資級公司債 (00720B): 多元配置信評較優的公司債ETF。 ●元大10年IG電能債 (00788B): 聚焦公用事業債,相較不受景氣循環影響。 |

資料來源:玉山投顧(2024/10/28) 備註:總體經濟變化快股債配比僅供參考;相關ETF篩選標準為成交金額無推薦涵義