ETF

總經盤勢

10月FOMC會議鮑威爾潑降息冷水,未來股債ETF應如何調整?

在上一次11月20日的總經大盤文章中,我們有在文章中提到SOFR利率趨緊下12月降息機率高、且多數AI股的資本支出和現金流依舊保持強勁,故認為當時市場已逐步反映投資人最擔心的2個利空,隨後加權指數也出現一波反彈行情。而以近期來看,美國聯準會(Fed)於12月11日舉行12月的FOMC利率決策會議,確定如預期降息1碼,而且為緩解市場的短期流動性問題,Fed還另外重啟技術性購債,宣布每月將購買約400億美元的短期國庫券,給予市場一劑強心針。不過從行情走勢來看,FOMC後市場又再次出現一波比較明顯的回檔,到底是什麼因素引發這項回檔?近期又有那些重要議題需要關注?詳見本篇文章:

在本次12月的FOMC會議之前,金融市場的表現可以說是相當的戲劇化,從10月底開始,因為多位聯準會官員在公開場合表示對寬鬆利率看法較保守,使得市場對於降息的預期大幅下降,再到11月21日紐約聯邦準備銀行總裁威廉斯(John Williams)在一次演講中發布了鴿派聲明,提到「短期內仍有進一步利率調整的空間」,並指出就業市場下行風險正在上升,而通膨風險則有所緩和,有鑑於他的地位僅次於主席鮑威爾,股票市場也在他的言論後出現一波反彈行情。

而隨著時序來到12月11日,本次FOMC會議其實也如市場預期,Fed下調利率1碼將利率區間降至3.50%~3.75%,這是自今年9月啟動降息循環以來的第3次連續降息;而比較令市場意外的是,Fed為了應對近期隔夜拆款利率的流動性問題,還宣布重啟技術性購債,宣布每月將購買約400億美元的短期國庫券,也緩解近期市場流動率趨緊的擔憂。儘管Fed主席鮑威爾強調,短期技術性購債不代表重啟寬鬆,並在記者會中提到「不再預設每次會議都會降息」,但市場多半解讀本次Fed主席的態度較為鴿派,因為鮑威爾有同時提到:「美國通膨數據維持在2%以上是由關稅引起,但關稅帶動的通貨膨脹為一次性影響」,並預期明年第1季後通膨將逐漸回穩,故「完全沒有考慮升息」。

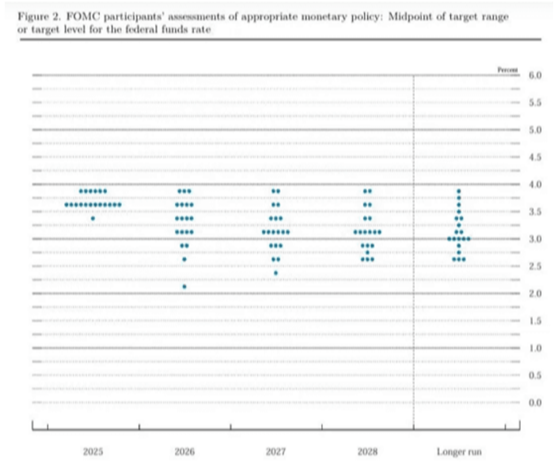

而從經濟預測來看,Fed本次給出的展望其實也頗為正向,Fed同步上修2025、2026、2027年的GDP成長率,尤其2027年GDP成長率更是大幅度的調高,PCE年增率也幾乎同步下調,這代表的是Fed給出的經濟看法是軟著陸(甚至可以說是不著陸)且通膨降溫。而參考本次的利率點陣圖,儘管2026年目前Fed票委對於利率不變、降息1碼、降息2碼的得票數都是一致,但資金環境轉趨寬鬆將會是趨勢,且值得留意的是,目前明年呼聲比較高的新聯準會主席,像是超級鴿派的哈塞特、支持降息並推進縮減資產負債表的沃許,基本上也都可能讓降息空間比現階段市場預期來的更多,所以目前玉山證券投顧會比較傾向明年Fed可能會有2碼甚至更多的降息空間。

<延伸閱讀:NVIDIA財報公布後大漲,黃仁勳是近期股市全村希望嗎?>

圖:Fed對經濟前景的中位數看法、利率點陣圖

|

經濟指標 |

2025 |

2026 |

2027 |

|

實質GDP成長率 |

1.7%(前次1.6%) |

2.3%(前次1.8%) |

2.0%(前次1.9%) |

|

失業率 |

4.5%(前次4.5%) |

4.4%(前次4.4%) |

4.2%(前次4.3%) |

|

通膨PCE年增率 |

3.0%(前次2.9%) |

2.4%(前次2.6%) |

2.1%(前次2.1%) |

|

核心通膨PCE年增率 |

3.0%(前次3.1%) |

2.6%(前次2.5%) |

2.1%(前次2.1%) |

資料來源:Fed(2025/12)

雖然從FOMC會議來看,市場的解讀普遍較為正向,但其實投資人也可以觀察到,近期美國的科技股並沒有享受到降息預期增加帶來的PE提升效果,其實原因也不難理解,畢竟自從Oracle在財報公布過後,市場檢視AI股的表現就越來越嚴格。目前可以觀察到,市場對AI股現金流「入不敷出」的擔憂開始衍伸到「AI股獲利能否支撐高估值」,在博通財報過後,即便公司獲利表現優於預期(總營收180 億美元,超越市場預期的 175 億美元、調整後EPS 1.95 美元,高於分析師預測的1.87美元),但公司只是提到未來毛利率會受到ASIC產品交貨機櫃級產品影響,股價仍舊出現大幅度的修正。玉山證券投顧也認為,目前從產業趨勢來看,台積電在CoWoS設備的擴廠並沒有進一步上修,這可能壓抑了晶片廠商可取得的產能及後續財報的上修空間,這可能是市場真正擔心的風險,唯目前從CSP業者的資本支出趨勢來看,AI在修正估值後,預期仍舊是市場增長動能最強勁的題材。

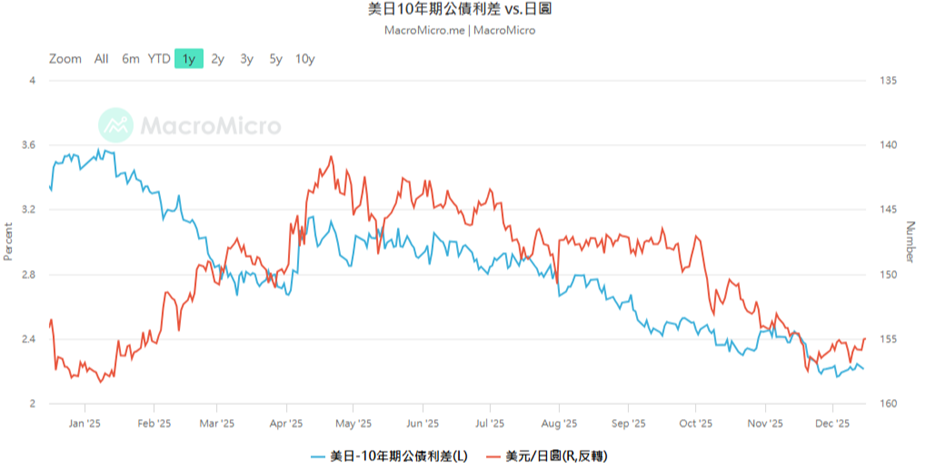

事實上,目前市場上比較要留意的風險可能是12月19日的BOJ會議,因為近期可以觀察到美日債券利差與日圓匯率的走勢出現了脫鉤甚至同向變動的現象,這打破傳統上兩者應呈反向關係的常規。從潛在原因分析,除了市場認為BOJ會在本次的會議上升息1碼,另外也有一種看法是日本新政府的大規模財政刺激政策,正惡化市場對日本長期財政政策的擔憂,但無論如何,若是未來相關性重新回歸常軌,則可能代表日圓有較大升值風險。而這裡也提醒投資人,2024年7月全球股市快速下跌有一部分的潛在因素就是日圓的快速升值引發CarryTrade平倉,故玉山證券投顧也認為12月19號前,股市可能需要耗費更多的時間整理並消化賣壓,也建議BOJ公布利率後,若升息1碼又有較為鷹派的發言,要留意市場可能再次震盪。

資料來源:財經M平方(2025/12)

簡單總結,目前其實市場的經濟、產業展望看起來都還沒有太大的變動,而市場在降息公布後出現的震盪,除了BOJ的潛在風險外,也可能與年底的法人績效結帳潮有關,預期短期內行情可能會需要花更多時間震盪與整理,投資人要留意短期科技股仍可能會有比較大的回檔壓力。

圖:台灣股票債券投資組合參考配置比例

|

投組 |

股票:40-60% |

債券、黃金:10-30% |

|

相關 |

●保德信市值動能50 ●元大高股息 ●群益台灣精選高息 ●主動統一台股增長 |

●國泰20年美債 ●元大美債20年 ●中信美國公債20年 |

資料來源:玉山證券投顧(2025/12/16)

備註:總體經濟變化快股債配比僅供參考;相關ETF篩選標準為成交金額無推薦涵義,確切績效比較請洽各投信官網。

<而若投資人若覺得目前股市評價較高,不坊可考慮透過玉山證券的定期定額產品台股e指存分散進場次數,進行穩健投資。目前玉山證券定期存股專屬平台「台股e指存」日日皆可存股,並且新增「技術指標KD、RSI、均線黃金時機自動存股」功能,讓投資人能夠以更多元方式進行長期投資。>