特色服務

台股大小事,「每日盤前盤後資訊」報你知

台股ETF近年迎分割潮,分割後的ETF入手價格親民,吸引不少投資人湧入,有效增加ETF受益人數及規模。這次,台股槓桿型ETF分割再有一例,主角為台股槓桿ETF股王元大台灣加權正2(00631L),牽動市場對槓桿型ETF的關注。槓桿型ETF產品主打「單日報酬放大」,能在短線看多時放大操作成果,但同樣也伴隨風險與限制。本文將帶你快速掌握什麼是正向2倍槓桿型ETF、適合怎麼用,以及目前台股市場上的正2 ETF有哪些差異,幫助你判斷是否適合納入投資策略。

文章目錄,點選你想的段落:

ETF分割,是將原本一個受益權單位,依照分割比例拆成多個受益權單位。分割後,投資人持有的單位數會增加、每單位價格會相對降低,但整體投資的總資產價值不會改變。換言之,ETF分割僅會影響「數量與單價」,並不影響標的內容、投資策略或實際風險,主要目的是讓價格更親民、提升交易便利性。

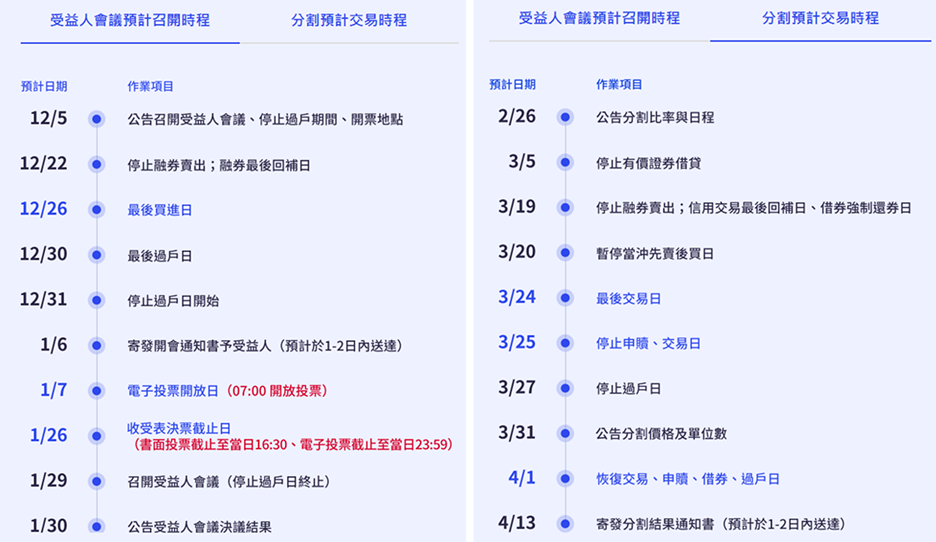

資料來源:元大投信

從富邦科技(0052)、元大台灣50(0050)與國泰臺灣加權正2(00663L)分割後表現來看,儘管三檔ETF的商品屬性不同,但在完成分割並恢復交易後,皆展現出一致的正向變化。

首先,在單位價格降低後,ETF的進出門檻更為友善,市場參與度同步提高,使交易更順暢、流動性明顯提升,這些ETF的成交值與成交量明顯提升,

在資產規模方面,分割後多數ETF呈現穩定成長,反映價格調整有助提升商品吸引力,帶來更多資金進場。與此同時,受益人數也逐步增加,顯示分割有助於逐步擴大投資人參與度,而非僅是短線資金的集中進出。

在此背景下,即將分割的元大台灣50正2(00631L),可合理期待其分割後在流動性與操作彈性上進一步提升,讓投資人能以更細緻的部位管理方式參與行情;對於熟悉槓桿型ETF的投資人而言,分割有助於提高操作便利性,讓策略執行更加靈活。

資料來源:證交所

元大台灣50正2(00631L)追蹤臺灣50指數單日正向2倍報酬表現為目標,自2014年成立以來,淨值由20元成長至300元之上。近來該ETF將啟動分割議案,預計1拆17,將以1月29日受益人會議當日淨值為基準,採回到發行價20元以上之最大整數倍為分割倍數,進行每單位淨值與持有股數調整:若分割倍數為1:17,則每單位淨值會除以17,而持有股數會乘以17,其他倍數亦然。若決議通過,將進行分割作業,所持有的00631L每股淨值將下降、持有股數上升,總市值不變。12月26日前持有者具投票資格,可於2026年1月7日至1月26日透過證券APP電子投票,或以紙本郵寄表決。

資料來源:元大投信

當投資人看好市場短期內有強勁漲勢時,除了直接買進原型ETF或股票外,「正向兩倍槓桿ETF」也是一種可以考慮的操作工具。這類ETF透過期貨等衍生性金融商品來放大部位,目的是在單日內追求標的指數漲幅的兩倍報酬,例如標的指數當日上漲1%,正向兩倍ETF理論上將上漲約2%,反之亦然,使其成為一種進行短線加碼、強化多頭部位的手段。

一般來說,正向兩倍ETF最適合的操作時機是在短線看多的情境下。舉例來說,若技術指標出現突破訊號、政經利多公布,或市場氛圍轉向強烈樂觀時,使用兩倍槓桿ETF有機會在短時間內放大報酬。也有部分投資人會在財報周或判斷指數將啟動波段行情之際,以兩倍ETF作為「行情加速器」,期望捕捉一至數日內的報酬。

需要提醒的是,2倍槓桿的特性也會同步放大風險。由於其每日都會重新調整部位,以維持「當日2倍報酬」的目標,所以,若持有時間拉長,可能會出現績效與原始預期偏離的現象。

一般來說,標的指數若呈現連續上漲或下跌的走勢,那麼正向2倍槓桿型ETF的表現會較佳,但是,在震盪劇烈、或甚至方向不明的盤勢中,槓桿的效果反而會成為壓力,正向2倍槓桿型ETF在這些情境中的表現多會較標的指數差。

因此,正向2倍槓桿型ETF較適合進行短線交易,並建議設定停利停損點,較能發揮其應有的槓桿優勢。

情境一:標的指數連續上漲。第4天標的指數2倍累積報酬92%,2倍槓桿ETF報酬107%較佳

|

天數 |

第1天 |

第2天 |

第3天 |

第4天 |

|

標的指數每日報酬 |

10% |

10% |

10% |

10% |

|

標的指數累積報酬 |

10% |

21% |

33% |

46% |

|

標的指數兩倍累積報酬 |

20% |

42% |

66% |

92% |

|

兩倍槓桿ETF每日報酬 |

20% |

20% |

20% |

20% |

|

兩倍槓桿ETF累積報酬 |

20% |

44% |

72% |

107% |

情境二:標的指數震盪持平。第4天標的指數2倍累積報酬0%,但2倍槓桿ETF報酬-4%較差。

|

天數 |

第1天 |

第2天 |

第3天 |

第4天 |

|

標的指數每日報酬 |

10% |

-10% |

11% |

-9% |

|

標的指數累積報酬 |

10% |

-1% |

10% |

0% |

|

標的指數兩倍累積報酬 |

20% |

-2% |

20% |

0% |

|

兩倍槓桿ETF每日報酬 |

20% |

-20% |

22% |

-18% |

|

兩倍槓桿ETF累積報酬 |

20% |

-4% |

17% |

-4% |

台股正向兩倍槓桿型ETF中以元大台灣50正2(00631L)規模最大、受益人數也最多,是市場主流的台股槓桿操作工具。若順利分割,OO631L股價將較其他同類型ETF更具入手優勢,可望吸引更多短線投資人。

|

ETF (股號) |

規模 (億元) |

總受益人數 (人) |

收盤價 (元) |

|

元大台灣50正2 (00631L) |

377 | 37,788 | 332.55 |

|

富邦台灣加權正2 (00675L) |

156 | 17,645 | 132.05 |

|

國泰台灣加權正2 (00663L) |

53 | 11,318 | 43.39 |

|

群益台灣加權正2 (00685L) |

31 | 3,867 | 118.4 |

資料來源:證交所 統計至12/16

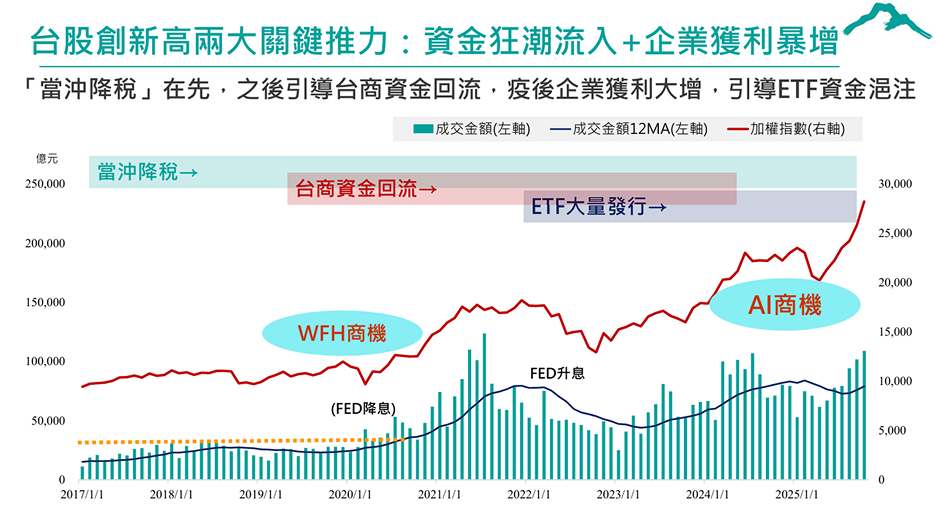

近年台股頻頻創下新高,其背後主要來自兩股關鍵力量。第一是資金面明顯轉強──從「當沖降稅」到台商資金回流,再到ETF產品大量發行,市場資金持續湧入,成交金額自2020年後一路攀升。第二是企業獲利的大幅提升,從WFH商機到AI技術發展,台灣企業在全球供應鏈重組中受惠明顯,帶動整體上市公司獲利快速成長。

資料來源:玉山投顧

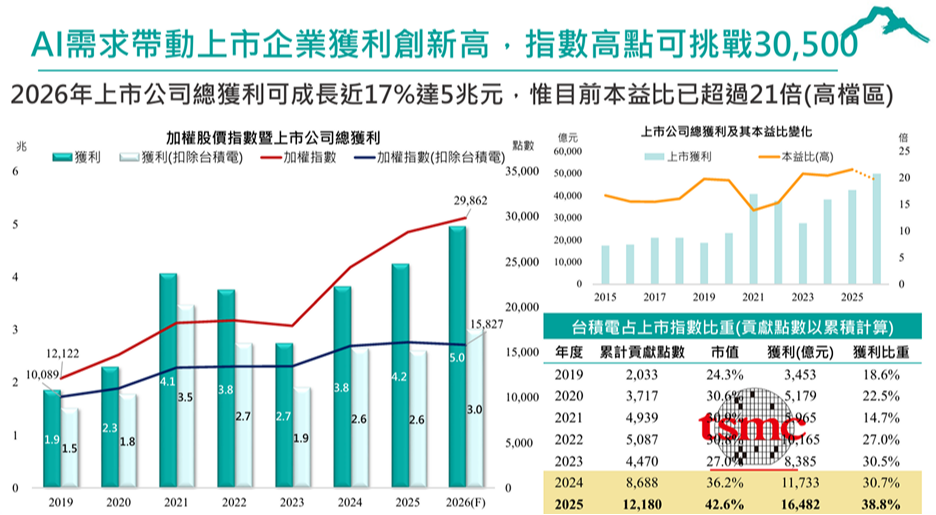

進一步觀之,根據玉山投顧資料,上市公司總獲利預估在2026年成長近 17%,上看5兆元新台幣,帶動加權指數高點有機會挑戰30,500點。不過,在獲利持續上升的同時,目前台股本益比也已來到21倍以上的高檔區,顯示市場對未來成長可能已提前反映。

在這波獲利成長中,台積電的貢獻尤為顯著。若以累積點數計算,台積電在2025年對指數的市值占比高達42.6%,2026年獲利比重更接近39%,無論是市值、獲利或指數影響力,都占據台股核心位置。這意味著,只要全球 AI、先進製程與高效運算需求持續向上,台灣加權指數及市值型 ETF 追蹤的企業,將持續牽動台股方向。

資料來源:玉山投顧