複委託美股

打造抗震投資組合 不可錯過的美國投資級債券ETF:BND、AGG

基於美國政府總債務規模與利息支出占財政收入比重持續攀升,遠高於同等評級的其他主權國,國際信評機構穆迪(Moody’s)於上周宣布,將美國主權信用評等從最高級別「Aaa」調降至「Aa1」,立即引發全球資本市場的高度關注。雖然這並非美國首度遭遇信評下調,但在當前高利率與高赤字並存的環境中,此次調降所釋出的訊號格外值得重視。究竟此次評等下調對美債和美元的地位會產生何種影響?以下即為您詳盡解讀。

穆迪調降美國信用評級的三大主要理由如下:

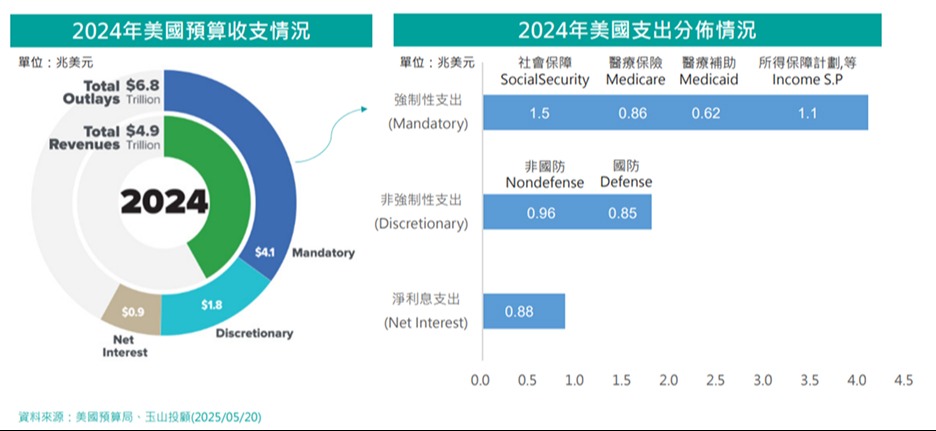

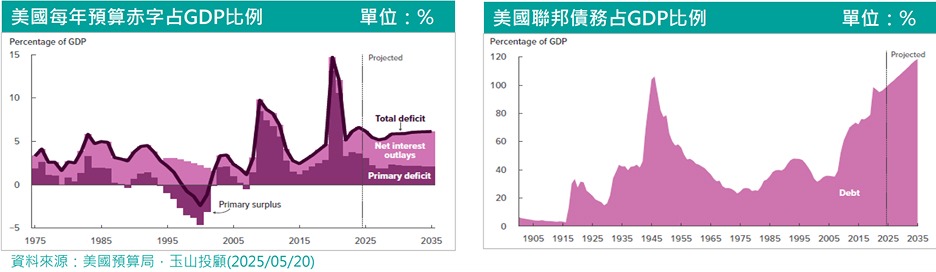

一、財政赤字持續擴大:美國聯邦預算赤字長期居高不下,估GDP比率超過6%,且預計2035年將擴大至接近9%,反映財政狀況持續惡化。

二、利息支出急劇上升,增加財政負擔:政府的債務利息支出占財政收入比例大幅增加,從2024年的約18%預計升至2035年的30%,使財政壓力加劇。

三、政治分歧嚴重,債務上限和預算談判多次陷入僵局:歷屆政府與國會未能有效協調解決財政赤字和債務問題,治理效率受損,增加財政風險。

回顧過去歷史經驗:歷史上因美國債務上限問題、國會兩黨之爭,造成美債信評被調降,最有名的是2011/08國際信評公司標準普爾,下調美國債信評級,由AAA下調至AA+,當時是美債首次被信評公司調降,造成S&P 500指數下跌約15%,10年期公債殖利率大幅走低。以目前川普完全執政下,在國會發生兩黨之爭,造成政治僵局的機率不高。

此外,美國政府債務違約的機率也不高,依美國公共債務結構29.0兆美元(不含政府內部債務)分析,國內機構持有約7成,金額20兆美元,其中聯準會占27%、共同基金占19%、存款機構占9%等。海外機構持有約3成,金額9.0兆美元,其中前三大持有者為日本(1.13兆)、中國(0.76兆)與英國(0.78兆)等。所以,即便使美中競爭、中國賣光美債,也預期美國政府發生債務危機的機率不高。

表:美國信評變化

|

年分 |

信評機構 |

原因 |

結果 |

|

2011 |

標準普爾 |

政治僵局、債限談判失敗、政府關門風險 1. 首次調降美國信評,具歷史意義 2. 美兩大黨面臨債務上限談判僵局 3. 政府關門風險增 |

AAA→AA+ |

|

2023 |

惠譽 |

財政赤字惡化、治理退化、債務風險現 1. 國會與政府在債務上限問題爭執 2. 財政結構性惡化與赤字擴大 3. 債務負擔與利息成本上升 |

AAA→AA+ |

|

2025 |

穆迪 |

結構性債務失衡、殖利率風險、債務對GDP長期升高 1. 財政赤字持續擴大 2. 利息支出急遽上升 3. 債務上限和預算談判陷僵局 |

Aaa→Aa1 |

資料來源:玉山投顧

市場對於美元信心仍強,所以即使美國財政部在市場發債、籌措資金,大都會被市場消化,例如全球央行若有外匯儲備到目前為止,大都持有美元或購買美債。至2024Q4止,美元占全球外匯儲備比重為57.8%,歐元是19.8%,日元5.8%,英鎊4.7%。

而市場所推行的海外債,也大都以美元或美國市場為主。美國市場為全球最大發債市場,所以美國經常帳大都呈現資金外流,而全球再投資於美國或握有美元,使美元不致於大幅貶值,對於該市場的信心呈現樂觀。

信心主要源自於三方面:

一,美國在全球扮演警察的角色,例如北約組織、印太戰略組織等

二,美元自由流通

三,美國是全球民主、人權、法治的象徵

綜觀而言,以美國企業競爭力的角度,全球市值最大的公司,排名前10名,除了沙烏地阿拉伯國家石油公司外,其餘9家都是美國公司。